СОВЕТ ФЕДЕРАЦИИ

НАУЧНО-ЭКСПЕРТНЫЙ СОВЕТ ПО МОНИТОРИНГУ РЕАЛИЗАЦИИ ЗАКОНОДАТЕЛЬСТВА В СФЕРЕ ЭНЕРГЕТИКИ, ЭНЕРГОСБЕРЕЖЕНИЯ И ПОВЫШЕНИЯ ЭНЕРГЕТИЧЕСКОЙ ЭФФЕКТИВНОСТИ ПРИ КОМИТЕТЕ СОВЕТА ФЕДЕРАЦИИ ПО ЭКОНОМИЧЕСКОЙ ПОЛИТИКЕ

==================

Ключевые результаты реформы электроэнергетики и новые вызовы

В 2000-х годах в электроэнергетике были проведены масштабные преобразования и осуществлен переход от традиционной индустриальной модели к конкурентной модели отрасли с целью достижения большей эффективности ее функционирования. О реформах в энергетике рассказывает Заместитель генерального директора ФГБУ «Российское энергетическое агентство» Игорь Степанович Кожуховский.

Заместитель генерального директора ФГБУ «Российское энергетическое агентство» Минэнерго России

Игорь Степанович Кожуховский

Хронология основных событий реформирования

В течение 1992-2008 гг. в стране был осуществлен переход к рыночной модели функционирования электроэнергетики.

В августе 1992 года Указом Президента Российской Федерации было учреждено ОАО «РАО ЕЭС России».

В июле 1996 года Правительство Российской Федерации утвердило основные принципы функционирования и развития федерального (общероссийского) оптового рынка электрической энергии (мощности).

В апреле 1997 года Указом Президента Российской Федерации были утверждены основные положения структурной реформы в сферах естественных монополий, в том числе в электроэнергетике.

Основные направления реформирования электроэнергетики Российской Федерации были заданы постановлением Правительства от 11 июля 2001 г. № 526 «О реформировании электроэнергетики Российской Федерации».

Законодательную базу дальнейшего реформирования отрасли на конкурентных принципах составил пакет принятых в 2003 году федеральных законов «Об электроэнергетике» и других законодательных и нормативных актов.

Важнейшие итоги реформирования электроэнергетики

Структурные преобразования

В период с 2004 по 2008 год в отрасли были проведены масштабные преобразования и осуществлен переход от традиционной индустриальной модели электроэнергетики к конкурентной модели отрасли с целью достижения большей эффективности ее функционирования путем развития конкурентных отношений в сфере производства и сбыта электроэнергии и экономически обоснованного регулирования услуг монопольной инфраструктуры отрасли.

В результате масштабных структурных преобразований радикально изменились структура электроэнергетики России. Из региональных вертикально-интегрированных энергосистем (АО-энерго) были выделены потенциально конкурентные виды деятельности по производству и сбыту электроэнергии, ремонту и сервисным услугам.

В секторе производства электроэнергии созданы крупные генерирующие компании оптового рынка (ОГК) и территориальные генерирующие компании (ТГК). ОГК объединили крупные конденсационные тепловые электростанции. В ТГК вошли главным образом теплоэлектроцентрали (ТЭЦ), которые производят как электрическую, так и тепловую энергию. Шесть из семи ОГК были сформированы из тепловых электростанций (ТЭС), а одна (ПАО «РусГидро») – из гидроэлектростанций. ОГК были сформированы по экстерриториальному принципу и объединили ТЭС, расположенные на территориях различных субъектов Российской Федерации, а их состав был сформирован с учетом необходимости минимизации их рыночной силы в каждой зоне рынка.

Естественно-монопольные виды деятельности, связанные с передачей электроэнергии и оперативно-диспетчерским управлением, остались в сфере государственного регулирования и были поставлены под контроль государства.

Магистральные сети напряжением от 220 кВ и выше перешли под контроль Федеральной сетевой компании (ПАО «ФСК ЕЭС»). Распределительные сети были интегрированы в межрегиональные распределительные сетевые компании, объединенные в холдинг ОАО «Холдинг МРСК». Позднее ПАО «ФСК ЕЭС» и ОАО «Холдинг МРСК» были включены в состав ПАО «Россети». На базе остальных электрических сетей, принадлежащих крупным промышленным потребителям, региональным, муниципальным и иным собственникам, образовались многочисленные территориальные сетевые компании.

В составе единого (общероссийского) системного оператора (ОАО «СО ЕЭС») были консолидированы Центральное диспетчерское управление (ЦДУ), Объединенные диспетчерские управления (ОДУ) и региональные диспетчерские управления бывших АО-энерго.

На всех территориях электроснабжения, входящих в зоны рынка, были выбраны энергосбытовые компании (главным образом созданные на базе прежних АО-энерго), которые были наделены монопольной функцией гарантирующего поставщика (далее — ГП) в зонах своей деятельности. В задачи ГП входит поставка и расчеты за потребленную электрическую энергию для всех обратившихся к ним потребителям.

Формирование рынков

Оптовый рынок электроэнергии

Разделение конкурентных и монопольных видов деятельности в электроэнергетике позволило создать необходимые структурные условия для запуска конкурентного оптового рынка электроэнергии и мощности. Территории страны, где был введен конкурентный оптовый рынок со свободными ценами на электроэнергию (ценовые зоны), охватил Европейскую часть страны и Сибирь с объемом электропотребления 95% (?цифру нужно уточнить) от общего объема электропотребления в стране. В удаленных регионах с изолированными (или со слабыми сетевыми связями с ЕЭС России) системами энергоснабжения – это Дальний Восток и отдельные регионы в Сибири и Европейской части России, рынок и свободное ценообразование не вводились. Там сохранилась нерыночная тарифная система. Они были названы неценовыми зонами.

В рамках оптового рынка были созданы конкурентные рынки — рынок на сутки вперед (РСВ) и балансирующий рынок (БР), близкие к целевой модели и моделям аналогичных рынков в мире. Причем РСВ — первый в Европе рынок электроэнергии с узловыми ценами.

Объем продаж в ценовых зонах оптового рынка электроэнергии в 2017 г. составил 1027,4 млрд. кВт∙ч в год, 80% этого объема было продано в конкурентном секторе (РСВ и БР). Регулируемые договоры (нерыночный сектор) составляют около 16%. Остальное – свободные двусторонние договора.

Механизмы отбора мощности

В отличие от рынка электроэнергии, в стране пока не создан конкурентный рынок мощности с единой равновесной ценой мощности для поставщиков и покупателей в соответствующих зонах отбора мощности.

Существующий рынок мощности характеризуется многообразием механизмов отбора мощности, большинство из которых не использует механизмы рыночного ценообразования. В настоящее время отбор/оплата генерирующей мощности осуществляется через:

- конкурентный отбор мощности (КОМ) (основной аукцион);

- платежи за вынужденный режим генерации (регулируемый тариф);

- договоры поставки мощности (ДПМ) ТЭС (внерыночный отбор);

- ДПМ АЭС/ГЭС (бесконкурсный и внерыночный отбор);

- ДПМ ВИЭ (внерыночный отбор);

- конкурентный отбор мощности новых генерирующих объектов (КОМ НГО) (дополнительные локальные аукционы);

- свободные договоры по продаже мощности (СДМ).

Большой проблемой пока остается существенная разница цен между дешевой «старой» и дорогой «новой» мощностью.

Другой проблемой является «нецелевое» использование рыночных механизмов — помимо собственно оплаты генерирующей мощности, потребители оптового рынка финансируют не относящиеся к рынку расходы – такие как, оплата по ДПМ ТБО (установки по утилизации твердых бытовых отходов) и перекрестные субсидии для Дальнего Востока, Крыма и Калининградской области, что ухудшает конкурентоспособность оптовых поставок электроэнергии (мощности).

Рынки системных услуг

Был сформирован централизованный механизм отбора системных услуг через системного оператора. Однако ни по одному из видов системных услуг не были запущены механизмы конкурентного отбора.

Розничные рынки электроэнергии

Конкуренция коммерческих сбытовых компаний на розничных рынках электроэнергии практически отсутствует. Основные объемы электроэнергии на розничном уровне поставляются через гарантирующих поставщиков.

Функция гарантирующих поставщиков в сегодняшней модели передана сбытовым компаниям, вступающим с коммерческими сбытами в неравноправную конкуренцию. Коммерческие сбыты ее проигрывают. Единую базу данных о потребителях региона никто не ведет. Смена обанкротившегося гарантирующего поставщика превращается в проблему.

На наш взгляд, необходимо пересмотреть модель ГП — оставить у ГП по сути монопольную функцию поставщика электроэнергии «последней руки», исключив возможность функционирования ГП в качестве коммерческой сбытовой компании, и перейти к модели сетевого ГП. В ряде регионов функции обанкротившихся гарантирующих поставщиков временно, до конкурсного отбора нового ГП, передаются сетевым компаниям. Объединение электрических сетей и гарантирующих поставщиков, включая их коммерческую сбытовую деятельность, еще больше усиливает монополизацию розничных рынков в этих регионах. Нужно, чтобы на розничных рынках конкурировали только равноправные по статусу коммерческие сбытовые компании, а ГП выполняли только гарантирующие функции и не участвовали в конкуренции.

Необходим запуск новой конкурентной модели розничного рынка электроэнергии, но она все еще находится в стадии обсуждения/разработки.

Рыночная инфраструктура

Для поддержки функционирования и дальнейшего развития рынков в электроэнергетике была сформирована необходимая рыночная инфраструктура отрасли, включающая:

- Совет рынка — принципиально новый механизм управления торговыми отношениями в электроэнергетике, основанный на принципах самоуправления, в котором на паритетных началах представлены интересы всех участников рынка и государства;

- Администратора торговой системы оптового рынка электроэнергии (мощности);

- Центр финансовых расчетов оптового рынка электроэнергии.

Ключевые индикаторы и показатели функционирования электроэнергетики в постреформенный период

Рост электропотребления

Фактическое электропотребление в России за период 2008-2016 гг. выросло на 7,1% , а в ЕЭС России — на 6,9 % (рис. 1).

Рис. 1. Динамика электропотребления в России и ЕЭС России за период 2008-2017 гг.

Динамика показателей аварийности в электроэнергетике и длительности перерывов электроснабжения потребителей

Благодаря реформе электроэнергетики рост электропотребления в экономике был надежно обеспечен производством электроэнергии при снижении показателей аварийности на генерирующих и электросетевых объектах.

По данным Системного оператора аварийность в целом снизилась, за исключением аварий, связанных с повреждениями (отказами) систем автоматики и телемеханики.

Количество аварий на объектах генерации сократилось с 4,5 тыс. шт. в 2011 г. до 3,8 тыс. шт. в 2017 г., количество аварий в электрических сетях сократилось с 19,6 тыс. шт. в 2011 г. до 15 тыс. шт. в 2017 г. Общие показатели аварийности в ЕЭС России за период 2011-2017 гг. приведены в табл. 1.

Таблица 1. Аварийность на электростанциях установленной мощностью 25 МВт и более и в электрических сетях напряжением 110 кВ и выше (в ЕЭС России)*

| Компании | Количество аварий | ||||||

|---|---|---|---|---|---|---|---|

| 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. | 2016 г. | 2017 г. | |

| Генерирующие компании | 4497 | 4511 | 4428 | 4545 | 4323 | 3943 | 3804 |

| Электросетевые компании | 19580 | 19323 | 19866 | 19089 | 16609 | 15954 | 15086 |

*Подготовлены в соответствии с критериями, определенными Правилами расследования причин аварий в электроэнергетике, утвержденными Постановлением Правительства Российской Федерации от 28 октября 2009 г. № 846.

По отдельным видам оборудования динамика аварийности различается. Если аварии на котельном оборудовании сократились, то аварийность турбинного оборудования повысилась. Показатели аварийности по видам поврежденного (отказавшего) оборудования и устройств приведены в табл. 2.

Таблица 2. Аварийность по видам поврежденного (отказавшего) оборудования и устройств

| Аварии по видам | Доля от общего количества аварий, % | ||||||

|---|---|---|---|---|---|---|---|

| 2011г. | 2012г. | 2013г. | 2014г. | 2015г. | 2016г. | 2017г. | |

| Электростанции установленной мощностью 25 МВт и более (в ЕЭС России) | |||||||

| Повреждение котельного оборудования | 40,6 | 38,7 | 33,8 | 34 | 28 | 25,8 | 20,4 |

| Повреждение турбинного оборудования (всех типов) | 18,4 | 20,4 | 21,5 | 21 | 21 | 21,7 | 22,7 |

| Повреждение вспомогательного ТМО | 9,1 | 10 | 10,8 | 8 | 10,5 | 12,7 | 9,8 |

| Неправильные действия технологических защит и тепловой автоматики | 5,6 | 5,5 | 5,4 | 7 | 7,5 | 9 | 9,6 |

| Повреждение оборудования РУ 110 кВ и выше и трансформаторов | 5,2 | 5,3 | 7,2 | 7,5 | 7,5 | 7,6 | 8,1 |

| Повреждение генераторов и синхронных компенсаторов | 5 | 5,2 | 6,2 | 5 | 6 | 6,6 | 7,9 |

| Повреждение электротехнического оборудования 6-35 кВ | 6 | 6,7 | 6,8 | 6 | 6 | 5,3 | 5,3 |

| Неправильные действия устройств РЗА | 4,3 | 5,1 | 5,1 | 4,5 | 5,5 | 4,6 | 7,7 |

| Нарушения в работе СДТУ, систем управления | 0,8 | 1,4 | 2,5 | 3 | 3 | 4 | 5,8 |

| Электрические сети напряжением 110 кВ и выше (в ЕЭС России) | |||||||

| ЛЭП 110 кВ и выше | 85,7 | 84,2 | 84,4 | 82 | 76,8 | 75,6 | 73,2 |

| Подстанционное оборудование 110 кВ и выше | 10,2 | 10,9 | 10,7 | 14 | 15,9 | 16,6 | 17,6 |

| Неправильные действия устройств РЗА | 2,9 | 3,1 | 2,9 | 2,7 | 4 | 4,6 | 5,3 |

| Нарушения в работе СДТУ | 0,9 | 1,2 | 1,2 | 1 | 2,9 | 3,2 | 3,7 |

При общем снижении аварийности на объектах электроэнергетики ЕЭС России за период 2011-2017 гг. произошел рост количества аварий, связанных с повреждениями (отказами) систем автоматики и телемеханики на электростанциях и в электрических сетях – УРЗА (устройств релейной защиты и автоматики), СДТУ (систем диспетчерского технологического управления) (табл.3).

Таблица 3. Аварийность систем автоматики и телемеханики на электростанциях и в электрических сетях

| Повреждения (отказы) по видам | Количество аварий | ||||||

|---|---|---|---|---|---|---|---|

| 2011г. | 2012г. | 2013г. | 2014г. | 2015г. | 2016г. | 2017г. | |

| Электростанции | |||||||

| Неправильные действия технологических защит и тепловой автоматики | 252 | 249 | 234 | 311 | 318 | 347 | 357 |

| Неправильные действия устройств РЗА | 193 | 230 | 221 | 200 | 233 | 177 | 286 |

| Нарушения в работе СДТУ, систем управления | 36 | 63 | 108 | 133 | 127 | 154 | 216 |

| Электрические сети | |||||||

| Подстанционное оборудование 110 кВ и выше | 1997 | 2106 | 2126 | 2672 | 2641 | 2648 | 2655 |

| Неправильные действия устройств РЗА | 568 | 599 | 576 | 515 | 664 | 734 | 800 |

| Нарушения в работе СДТУ | 176 | 232 | 238 | 191 | 482 | 511 | 558 |

В сфере распределительного сетевого комплекса в последние годы также наметилась тенденция к уменьшению аварийности. Так, по данным ПАО «Россети» в 2016 г. в Группе компаний «Россети» в 2016 г. было зафиксировано на 10,3% меньше технологических нарушений в сети 6 кВ и выше, чем в 2015 г., а удельная аварийность снижена на 12% (по сравнению с 2014 г. – на 34%). На 4% (по сравнению с 2014 г. – на 6,7%) снизилась средняя длительность технологических нарушений, связанных с перерывом электроснабжения потребителей (рис. 2).

Источник: ПАО «Россети»

Рис. 2. Удельная аварийность и средняя длительность технологических нарушений в сети 6 кВ и выше

Длительность перерывов электроснабжения потребителей в сети 6 кВ и выше в результате технологических нарушений пока заметно различается по отдельным территориям функционирования ДЗО ПАО «Россети» (рис. 3).

Источник: ПАО «Россети»

Рис. 3. Средняя длительность перерывов электроснабжения потребителей в сети 6 кВ и выше, в результате технологических нарушений по ДЗО ПАО «Россети» в 2016 г. (час)

Главной причиной нарушений надежности работы электросетевого комплекса является износ оборудования (20,7 % случаев), другими важными причинами являются – воздействие повторяющихся стихийных событий, падение на провода деревьев за пределами охранной зоны ВЛ и недостатки эксплуатации (16,7%, 14,1% и 13,3% соответственно).

Рост эффективности использования топлива

Благодаря вводу современного генерирующего оборудования (прежде всего ПГУ) и оптимизации распределению нагрузки между электростанциями повысилась эффективность использования топлива на тепловых электростанциях (рис. 4 и 5). Коэффициент полезного использования топлива на тепловых электростанциях характеризует эффективность использования топлива на производство электрической и тепловой энергии одновременно. В постреформенный период он значительно повысился.

Источник: отраслевая отчетность Минэнерго России. Данные за 2017 г. предварительные

Рис. 4. Динамика коэффициента полезного использования топлива на тепловых электростанциях отрасли «Электроэнергетика» с 1992 по 2017 год

В период с 2008 по 2017 год удельный расход условного топлива на отпуск электроэнергии снизился на 24 г у.т./кВт∙ч и достиг значения 312 г у.т./кВт∙ч. Главным фактором, обусловившим такую положительную динамику, стали вводы ПГУ в рамках механизма ДПМ.

При этом удельный расход условного топлива на отпуск тепла с коллекторов электростанций вырос на 3 кг у.т./Гкал и в 2017 г. составил 147 кг у.т./Гкал. Главным фактором, обусловившим эту негативную тенденцию, явились низкая загрузка по теплу вводимых ПГУ, их «невстроенность» в рынки тепла, массовое строительство котельных и стагнация развития комбинированного производства тепла и электроэнергии.

Источник: Отраслевая отчетность Минэнерго России

Рис. 5. Величина среднего значения удельного расхода условного топлива на отпуск электрической и тепловой энергии тепловыми электростанциями Российской Федерации в период с 1992 по 2017 год

Совокупный эффект ярко выраженной позитивной тенденции снижения УРУТ на отпуск электроэнергии и негативной динамики роста УРУТ на отпуск тепла выразился в общей позитивной тенденции роста эффективности использования топлива, показанной на рис. 4.

Вводы и использование производственных мощностей

Реформа электроэнергетики с переходом к новым инвестиционным механизмам в генерации и сетевом комплексе позволила привлечь в отрасль значительные (в том числе частные) инвестиции и значительно нарастить производственные мощности.

Суммарные инвестиции в генерацию и сети в период 2003–2008 гг. составили 1,5 трлн. руб., в том числе в период 2006–2008 гг. — 900 млрд. рублей.

Генерирующие мощности

Вводы новых мощностей в генерации в 2008-2017 гг. составили 39784 МВт, в том числе ТЭС – 30632 МВт, ГЭС- 3742 МВт, АЭС-5145 МВт, ВИЭ – 264 МВт. В структуре вводов тепловых электростанций доля ПГУ и ГТУ составила 81%.

Показатели роста установленной мощности электростанций России в период 2008-2017 годы приведены в таблице 4. (Показатель «Установленная мощность» указан на 1 января соответствующего года)

Структура ввода мощностей электростанций приведена в таблице 5.

Таблица 4. Изменение установленной мощности электростанций России в период 2008-2017 гг., ГВт

| Год | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | Рост, ГВт |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Россия | ||||||||||||

| Установленная мощность | 215.4 | 216.1 | 217.3 | 220.3 | 223.6 | 228.7 | 233.6 | 240.3 | 243.2 | 244.1 | 246.9 | 31.4 |

| Вводы | 1.3 | 1.3 | 2.9 | 4.7 | 6.3 | 4.0 | 7.6 | 4.9 | 4.3 | 3.9 | 0.0 | 41.2 |

| Демонтаж | 1.1 | 0.4 | 1.0 | 1.5 | 1.9 | 0.8 | 1.9 | 2.4 | 3.9 | 1.6 | 0.0 | 16.4 |

| ЕЭС России | ||||||||||||

| Установленная мощность | 210.0 | 210.6 | 211.8 | 214.9 | 218.2 | 223.1 | 226.5 | 232.5 | 235.3 | 236.3 | 239.8 | 29.8 |

| Вводы | 1.2 | 1.2 | 2.9 | 4.7 | 6.1 | 3.7 | 7.3 | 4.7 | 4.3 | 3.6 | 0.0 | 39.8 |

| Демонтаж | 1.1 | 0.3 | 1.0 | 1.5 | 1.9 | 0.7 | 1.8 | 2.4 | 3.8 | 1.4 | 0.0 | 15.8 |

| Pmax | 152.2 | 151.8 | 151.3 | 149.6 | 159.0 | 149.3 | 156.1 | 149.4 | 153.2 | 152.1 | 0.0 | -0.1 |

Таблица 5. Структура вводов генерирующих мощностей на электростанциях ЕЭС России в период 2008 -2017 гг. (МВт)

| Год | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2008-2017 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Всего | 1218,0 | 1244,4 | 2886,2 | 4688,3 | 6134,3 | 3738,4 | 7296,3 | 4710,0 | 4260,8 | 3607,5 | 39784,2 | |

| Тепловые электростанции | Всего | 1203,0 | 1198,0 | 1820,5 | 4669,3 | 3795,9 | 3071,7 | 5225,1 | 3674,8 | 2879,8 | 3093,5 | 30631,6 |

| Энергоблоки ПСУ | 330,0 | 225,0 | 225,0 | 1025,0 | 984,0 | 2789 | ||||||

| ПГУ | 875,0 | 248,0 | 1520,6 | 4055,5 | 3112,8 | 1841,9 | 3499,1 | 1941,3 | 1295,5 | 2139,6 | 20529,3 | |

| с поперечными связями | 100,0 | 109,7 | 122,0 | 331,7 | ||||||||

| ТЭЦ | 263,0 | 243,0 | 43,0 | 186,6 | 216,5 | 234,5 | 585,0 | 409,0 | 120,0 | 66,4 | 2367 | |

| ГТУ | 63,0 | 377,0 | 140,5 | 313,3 | 234,3 | 953,4 | 906,5 | 262,7 | 246,5 | 850,6 | 4347,8 | |

| ГПА | 15,6 | 2,7 | 2,5 | 42,0 | 9,5 | 36,8 | 109,9 | 37,0 | 256 | |||

| ДГ | 2,0 | 0,8 | 1,4 | 4,8 | 1,8 | 10,8 | ||||||

| Доля ПГУ и ГТУ в

объеме вводов ТЭС, % | 78,0% | 52,2% | 91,2% | 93,6% | 88,2% | 91,0% | 84,3% | 60,0% | 53,5% | 96,7% | 81,2% | |

| ГЭС | 15,0 | 46,4 | 65,7 | 19,0 | 1338,4 | 666,6 | 1001,2 | 100,0 | 170,6 | 320,0 | 3742,9 | |

| ВЭС | 35,0 | 35 | ||||||||||

| CЭС | 55,2 | 15,0 | 159,0 | 229,2 | ||||||||

| АЭС | 1000,0 | 1000,0 | 1070,0 | 880,0 | 1195,4 | 5145,4 | ||||||

Вводы были обеспечены в основном энергоблоками, построенными в рамках механизма ДПМ.

Общая мощность объектов, введенных по механизму ДПМ, составила 26,5 ГВт. Всего из запланированных 136 объектов (25,102 ГВт) тепловой генерации введено 129 объектов (23,964 ГВт). В основном вновь вводимые объекты по механизму ДПМ – это парогазовые электростанции.

Большой проблемой является нарастающий избыток генерирующих мощностей в балансе, возникающий в связи со значительными вводами новых генерирующих мощностей на фоне невысоких темпов роста электропотребления и небольших объемов вывода старых неэффективных мощностей. Избытки генерирующей мощности в ЕЭС России составляют около 40 ГВт (максимум нагрузки 151 ГВт при установленной мощности 243 ГВт). В действующей модели рынка у участников рынка нет достаточных стимулов для вывода и замены устаревших генерирующих мощностей (таких как, например, повышенные платежи за загрязнение окружающей среды для устаревшей мощности).

Причиной того, что допущены такие значительные избытки мощности в энергобалансе, является не завышение прогнозов электропотребления, которые были использованы при формировании генеральной схемы размещения объектов электроэнергетики и обосновании программы ДПМ. В генеральной схеме до 2020 г., разработанной в 2006-2008 гг., действительно был заложен завышенный прогноз со среднегодовым ростом электропотребления 4,1%. В условиях роста экономики после экономического спада 90-х годов и неопределенности прогнозов электропотребления было принято решение перестраховаться и если и ошибиться, то в сторону избытка мощности. Фактическая динамика электропотребления сложилась с ростом мене 1%. Но также в генсхеме были предусмотрены значительные объемы вывода старых мощностей из эксплуатации. При более медленном росте электропотребления по сравнению с прогнозным избытки мощности в балансе должны скомпенсироваться увеличением масштаба выводов старых мощностей из эксплуатации. В генсхеме закладывался объем выводов 50 ГВт, на практике этот объем оказался гораздо скромнее — 16,4 ГВт. Если электропотребление – это внешняя по отношению к отрасли тенденция, отражающая состояние экономики, на которую электроэнергетики слабо влияют, то управление пропорциями энергобаланса и ускорение вывода старых электростанций из эксплуатации это центральные задачи отраслевого управления в условиях отсутствия конкурентного рынка мощности. Эффективное решение этих задач позволило бы адаптироваться к изменяющемуся спросу. К сожалению в постреформенный период управление балансом было потеряно, а планы по выводу из эксплуатации старых мощностей не были реализованы.

В условиях избытка генерирующей мощности ухудшились показатели эффективности использования мощностей, главным образом мощностей ТЭС.

Динамика коэффициентов использования установленной мощности (КИУМ) по типам электростанций ЕЭС России представлена в таблице 6.

Таблица 6. КИУМ по типам электростанций ЕЭС России

| 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

|---|---|---|---|---|---|---|---|---|---|---|

| ТЭС | 54,6% | 49,4% | 52,9% | 52,9% | 52,4% | 49,9% | 48,6% | 47,2% | 46,7% | 46,3% |

| ГЭС | 40,3% | 42,9% | 40,8% | 39,9% | 39,5% | 43,1% | 40,5% | 38,3% | 42,4% | 42,3% |

| АЭС | 79,6% | 80,3% | 81,6% | 81,4% | 82,4% | 77,9% | 81,6% | 84,7% | 81,4% | 83,1% |

| ВЭС | 6,8% | 5,3% | 14,8% | |||||||

| СЭС | 8,4% | 13,1% | 14,7% |

КИУМ ТЭС за 10 лет снизился на 8,3 процентных пункта. КИУМ АЭС вырос на 3,5 процентных пункта. КИУМ ГЭС вырос на 2,3 процентных пункта.

В результате роста уровня загрузки АЭС, ГЭС и ВИЭ тепловые электростанции вытесняются в полупиковую и пиковую зоны графика нагрузок. Это особенно негативно влияет на действующие ТЭЦ, которые вынуждены участвовать в регулировании и работать в неэффективном конденсационном режиме. В результате ТЭЦ постепенно вытесняются с оптового рынка в связи с высокими, неконкурентными ценами на мощность. Данное обстоятельство служит стимулом развития потребителями собственной генерации и их уходу с оптового рынка.

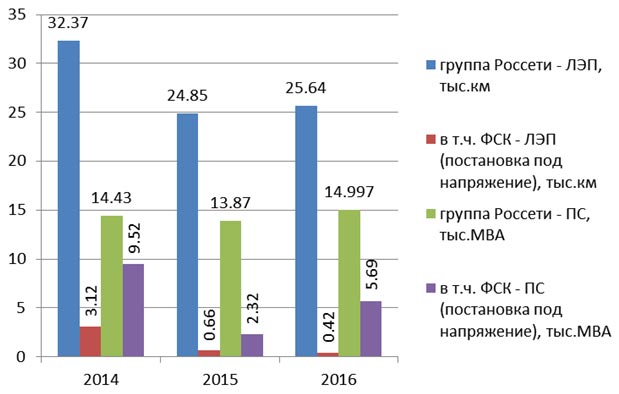

Сетевые мощности

За прошедшие годы (2007-2017 гг.) благодаря внедрению RAB-¬регулирования и привлечению инвестиций в развитие сетей были обеспечены значительные вводы сетевых мощностей – более 73500 МВА мощностей подстанций и 35965 км линий электропередачи классов напряжения 220-750 кВ.

Сети высокого напряжения

Данные о вводах сетевых объектов за период 2007-2017 гг. по классам напряжения 220-750 кВ приведены в таблице 7, а наиболее крупные, значимые сетевые объекты – в списке 1.

Таблица 7. Вводы сетевых объектов в 2007 – 2017 гг.

| Новые и модернизированные подстанции | ||

|---|---|---|

| Класс напряжения | Количество, шт | Мощность, МВА |

| 220 кВ | 217 | 29570 |

| 330 кВ | 44 | 9296 |

| 500 кВ | 69 | 30889 |

| 750 кВ | 3 | 3752 |

| Линии электропередачи | ||

| Класс напряжения | Количество, шт | Протяженность, км |

| 220 кВ | 454 | 21815,47 |

| 330 кВ | 52 | 2365,24 |

| 500 кВ | 71 | 11529,65 |

| 750 кВ | 1 | 254,9 |

Список 1. Вводы наиболее крупных, значимых сетевых объектов

2017 год

- ПС 500 кВ Озерная –501 МВА

- ПС 500 кВ Балашовская – 250 МВА

- ПС 500 кВ Чагино – 200 МВА

- ПС 500 кВ Белобережская– 501 МВА

- ВЛ 500 кВ Белобережская – Елецкая – 258,86 км

- ВЛ 500 кВ Тобол – Тюмень – 249,4 км

- ВЛ 500 кВ Нелым – Тобол –175,9 км

2016 год

- ПС 500 кВ Озерная – 501 МВА

- ПС 500 кВ Балашовская – 250 МВА

- ПС 500 кВ Чагино – 200 МВА

- ПС 500 кВ Белобережская– 501 МВА

- ВЛ 500 кВ Сургутcкая ГРЭС–2 – Святогор – 139,9 км

- ВЛ 500 кВ Кубанская – Тамань – 126,10 км

2015 год

- ПС 500 кВ Восход – 668 МВА

- ПС 500 кВ Донская – 500 МВА

- ПС 500 кВ Енисей – 801 МВА

- ВЛ 500 кВ Ростовская АЭС – Тихорецк – 335,6 км.

- ВЛ 500 кВ Восход – Витязь – 342,48 км

- ВЛ 500 кВ Донская – Донбасская – 334,38 км

- ВЛ 500 кВ Итатская – Абаканская – 273,00 км

- ВЛ 500 кВ Восход – Витязь – 342,48 км

- ВЛ 500 кВ Донская–Елецкая – 212,49 км

- ВЛ 500 кВ Костромская ГРЭС – Нижегородская – 285,1 км

2014 год

- ПС 500 кВ Ангара – 1002 МВА

- ПС 500 кВ Енисей – 801 МВА

- ПС 500 кВ Курчатовская – 501 МВА

- ПС 500 кВ Кубанская – 501 МВА

- ПС 500 кВ Донская – 500 МВА

- ВЛ 500 кВ Курчатовская – Шагол – 224,41 км

- ВЛ 500 кВ Курчатовская – Южная – 134,653 км

- ВЛ 500 кВ Ангара – Озерная – 265,16 км

- КВЛ 500 кВ Богучанская ГЭС – Озерная – 330 км

- ВЛ 500 кВ Исеть – Козырево – 136,24 км

- ВЛ 500 кВ Рефтинская ГРЭС – Исеть – 117,6 км

- ВЛ 500 кВ Красноармейская – Газовая – 106,217 км

2013 год

- ПС 500 кВ Арзамасская – 1001 МВА

- ПС 500 кВ Белозерная – 501 МВА

- ПС 500 кВ Елабуга – 250 МВА

- ВЛ 500 кВ Кирилловская – Трачуковская – 138 км

- ВЛ 500 кВ Помары–Удмуртская – 295,6 км

- КВЛ 500 кВ Богучанская ГЭС – Ангара – 150 км

- ВЛ 500 кВ Зейская ГЭС–Амурская – 360,2 км

- ВЛ 500 кВ Елабуга – Удмуртская –117,7 км

- ВЛ 500 кВ Курган – Витязь – 289,21 км

2012 год

- ПС 750 Грибово – 2502 МВА

- ПС 500 кВ Ангара – 1002 МВА

- ВЛ 750 кВ Калининская АЭС – Грибово – 254,9 км

2011 год

- ПС 750 Ленинградская

- ПС 750 Белозерская

- ПС500 Калужская

- ПС 500 Бескудниково

- ПС 500 Красноармейская

- ПС 500 Кузбасская – 801

- ВЛ 500 Фроловская – Шахты 358 км

- ВЛ 500 Сургутская ГРЭС–2 – Магистральная – 158,325 км

- ВЛ 500 Северная – БАЗ – 202,5 км

- ВЛ 500 Амурская – Хэйхэ 160,23 км

2010 год

- ПС 500 Невинномысск – 1002МВА

- ПС 500 Очаково (Москва) – реконструкция (МВА – не указано, новое КРУЭ)

- ПС 500 Арзамасская – 501МВА

- ПС 500 Нижегородская – 501МВА

- ВЛ 500 Кубанская–Тихорецк 285,65км

- ВЛ 500 Ростовская АЭС – Невинномысск – 416,04 км

2009 год

- ПС 500 кВ Пересвет – 1002 МВА

- ПС 500 кВ Соболи – 500 МВА

- ПС 500 кВ Новокаширская (АТ500х500)

- ПС 500 кВ Трачуковская (АТГ500х501)

- ПС 500 кВ Пыть–Ях (АТГ500х501)

- ПС 500 кВ Емелино (АТГ500х501)

- ПС 500 кВ Владивосток (АТ500х501)

- ВЛ 500 кВ Дальневосточная – Владивосток – 94,6 км

2008 год

- ПС 500 кВ Западная – 1002 МВА

- ПС 500 кВ Емелино – 501 МВА

- ПС 500 кВ Бескудниково

- ПС 500 кВ Радуга

- ВЛ 500 кВ Белый Раст – Западная

- ВЛ 500 кВ Западная – Очаково

- ВЛ 500 кВ Михайловская – Новокаширская

- ВЛ 500 кВНовокаширская – Пахра

- ВЛ 500 кВ Муравленковская – Тарко–Сале (105,9 км)

- ВЛ 500 кВ Холмогорская – Тарко–Сале (210,9 км)

- ВЛ 500 кВ Красноленинская – КГПЗ (85,4 км)

- ВЛ 500 кВ Луговая – Ильково (414,06 км)

- ВЛ 500 кВ Курган – Козырево (279 км)

- ВЛ 500 кВ Тыреть – Ключи

- ВЛ 500 кВ Ключи – Иркутская

2007 год

- ПС 500 кВ Сибирь

- ВЛ 500 кВ Таврическая – Сибирь – 361 км

- ВЛ 500 кВ Сибирь – Заря – 370 км

- ВЛ 500 кВ Холмогорская – Муравленковская – 500 км

- ВЛ 500 кВ Борино – Воронежская

- ВЛ 500 кВ Воронежская – Нововоронежская

Источник: ПАО «Россети», ПАО «ФСК»

Рис. 6. Динамика вводимой мощности в рамках сводной инвестиционной программы Группы компаний «Россети» в 2014-2016 гг.

Технологическое присоединение потребителей

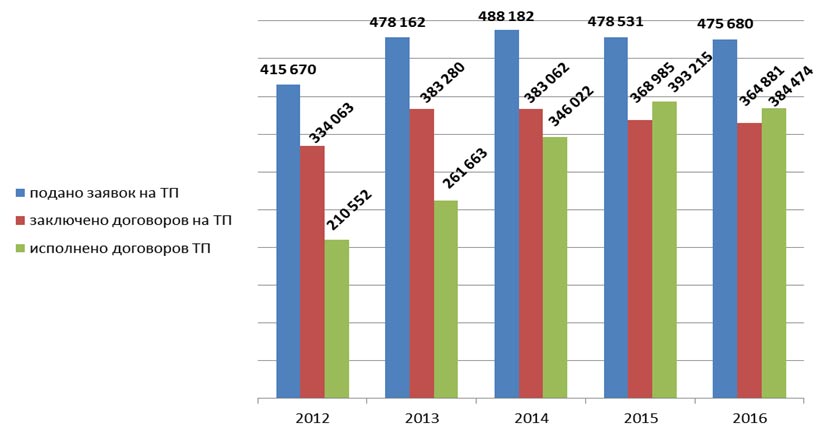

За последние годы была налажена работа по технологическому присоединению (ТП) потребителей электроэнергии и обеспечено исполнение заключенных договоров на ТП (рис. 7).

Источник: ПАО «Россети»

Рис. 7. Динамика объемов технологического присоединения потребителей 2012-2016 гг. (шт.)

Развитие спроса на продукцию энергомашиностроительного комплекса

Реализация масштабных инвестиционных программ генерирующими и сетевыми компаниями, возможности реализации которых появились в результате реформы электроэнергетики, обеспечила заметный рост производства энергомашиностроительного оборудования и продукции электротехнической промышленности — по некоторым видам оборудования рост объемов производства в стоимостном выражении составил свыше 100% (табл.9).

Таблица 9. Стоимостные объемы производства энергетического и электротехнического оборудования и кабельной̆ продукции в Российской Федерации в период 2010-2017 гг.

| Наименование оборудования | Объем производства за отчетный период, млрд. руб. | Изменения за период 2010-2017 гг. | |||||||

|---|---|---|---|---|---|---|---|---|---|

| 2010г. | 2011г. | 2012г. | 2013г. | 2014г. | 2015г. | 2016г. | 2017г. | ||

| Производство паровых турбин | 29,571 | 35,932 | 44,531 | 33,077 | 42,801 | 45,534 | 51,986 | 52,867 | 78,78% |

| Производство газовых турбин, кроме турбовинтовых | 12,155 | 14,674 | 14,905 | 18,889 | 22,042 | 24,42 | 28,496 | 24,615 | 102,51% |

| Производство паровых котлов, кроме котлов центрального отопления; их составных частей | 18,018 | 22,194 | 27,8 | 25,304 | 17,441 | 16,256 | 21,727 | 24,481 | 35,87% |

| Производство изолированных проводов и кабелей | 104,785 | 136,72 | 146,557 | 139,252 | 143,58 | 168,052 | 192,249 | 202,597 | 93,35% |

| Производство электродвигателей, генераторов и трансформаторов, кроме ремонта | 57,842 | 66,787 | 69,489 | 68,028 | 70,192 | 74,096 | 83,118 | 92,51677 | 59,95% |

Динамика цен на электроэнергию

Цены на электроэнергию в сравнении с макроэкономическими показателями

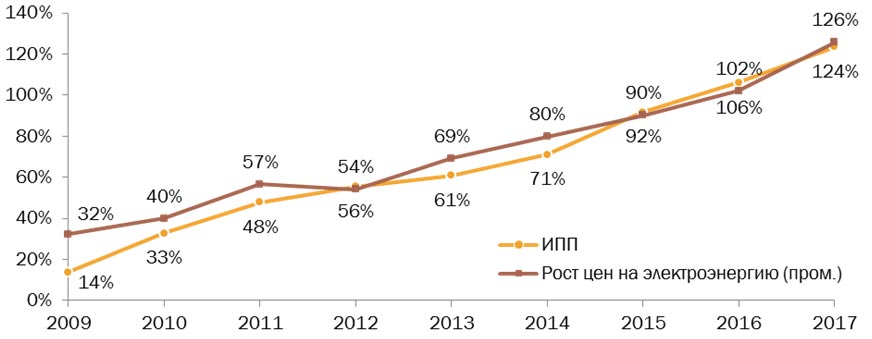

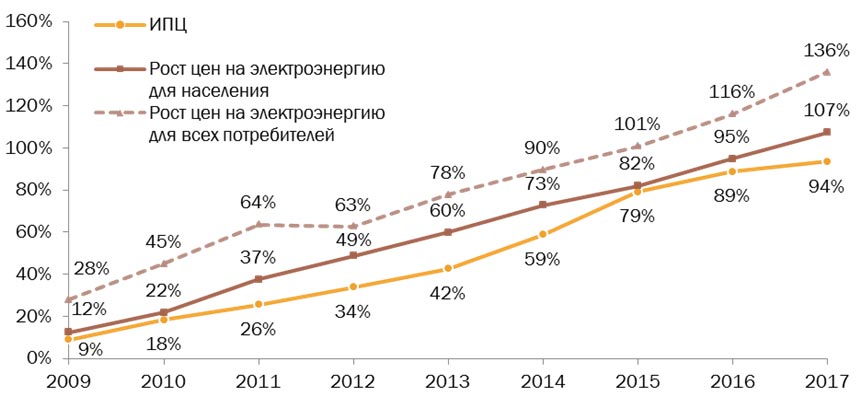

Динамика роста цен на электрическую энергию в Российской Федерации в сравнении с динамикой ключевых макроэкономических показателей представлена на рис. 8 и 9.

В 2009-2014 гг. и 2017 г. темп роста цен на электроэнергию для промышленных потребителей опережал ИПП, что приводило к повышенному росту затрат производителей промышленных товаров. Разворот тенденции в обратную сторону отмечался в 2015-2016 гг.

Источник: Росстат и отраслевая отчетность Минэнерго России

Рис. 8. Индекс роста цен производителей промышленных товаров (ИПП) и роста цен на электроэнергию для промышленных потребителей к уровню 2008 г.

Рост цен на электроэнергию в 2009-2017 гг. устойчиво опережал накопленный темп инфляции.

Источник: Росстат и отраслевая отчетность Минэнерго России

Рис. 9. Индекс роста потребительских цен (ИПЦ) и роста цен на электроэнергию к уровню 2008 г.

Цены на электроэнергию, топливо и ключевые конструкционные материалы

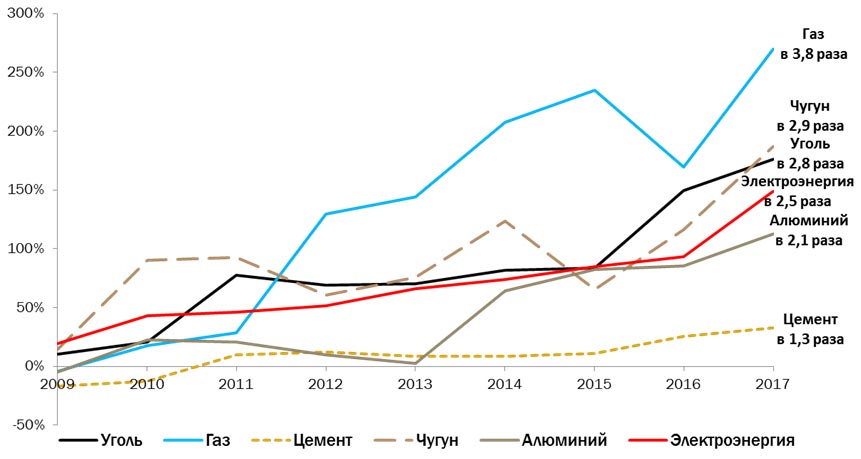

Динамика роста цен на электрическую энергию в Российской Федерации в сравнении с динамикой цен на топливо и конструкционные материалы представлена на рис. 10.

С 2006 по 2016 год средневзвешенная цена электроэнергии для всех потребителей выросла в 2,7 раза при росте цены угля – в 2,8 раза; природного газа – в 3,8 раза; мазута топочного – в 2,0 раза .

Источник: Росстат и отраслевая отчетность Минэнерго России

Рис. 10. Темп роста средних цен производителей на внутреннем рынке Российской Федерации к уровню 2008 г.

В рассматриваемой ретроспективе темп роста цен на газ в Российской Федерации является доминирующим, значительно опережая рост цен на электроэнергию (и в значительной степени обуславливая его), а также другие ключевые товары.

Темп роста цен на уголь и чугун также опережают рост цен на электроэнергию.

Цены на цемент и алюминий растут медленнее, чем цена электроэнергии для промышленных потребителей, что приводит к увеличению издержек данных энергоемких производств.

При этом в 2014-2017 гг. наибольший рост цен отмечен на продукцию алюминиевой отрасли, который в 1,4 раза опережает темп роста цен на газ и электроэнергию.

Цены на электрическую энергию в Российской Федерации по основным категориям потребителей

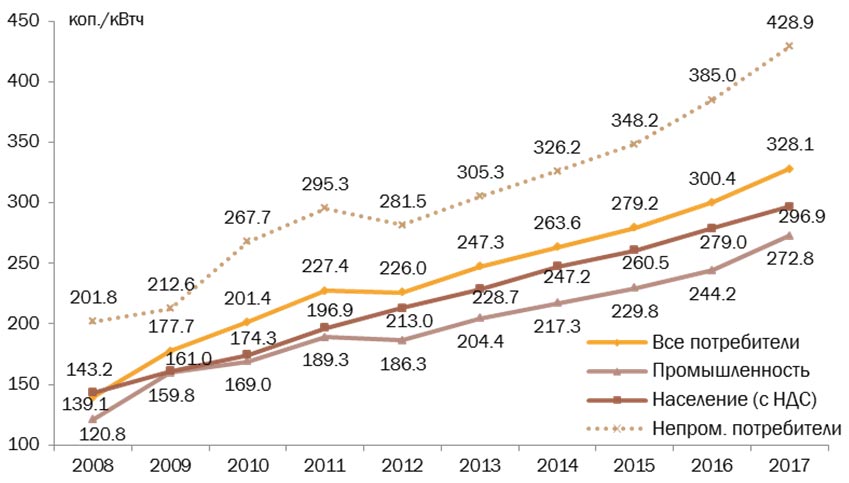

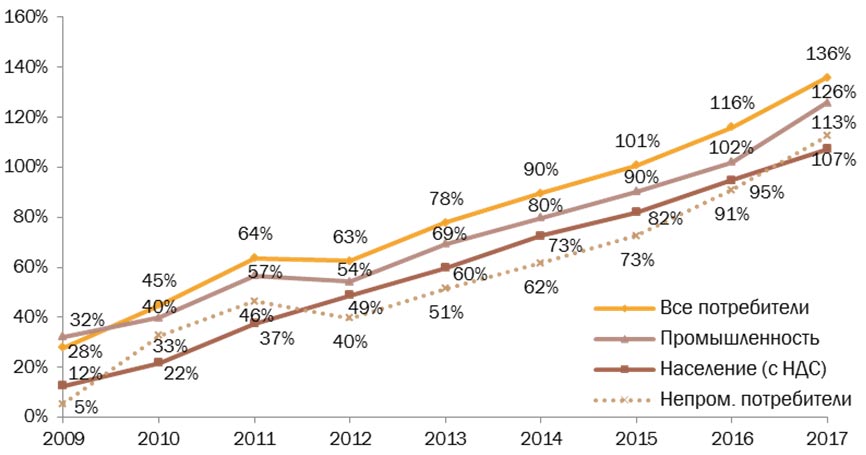

Динамика цен на электрическую энергию в Российской Федерации по основным категориям потребителей представлена на рис. 11 и 12.

Прирост средневзвешенной цены электрической энергии в РФ в 2017 г. к уровню 2008 г. составил 136% или 2,4 раза. При этом цена для промышленных потребителей выросла в 2,3 раза, а для непромышленных потребителей и для населения – в 2,1 раза.

Источник: Отраслевая отчетность Минэнерго России

Рис. 11. Динамика цен на электроэнергию в Российской Федерации

Источник: Отраслевая отчетность Минэнерго России

Рис. 12. Динамика роста цен на электроэнергию в Российской Федерации к 2008 г.

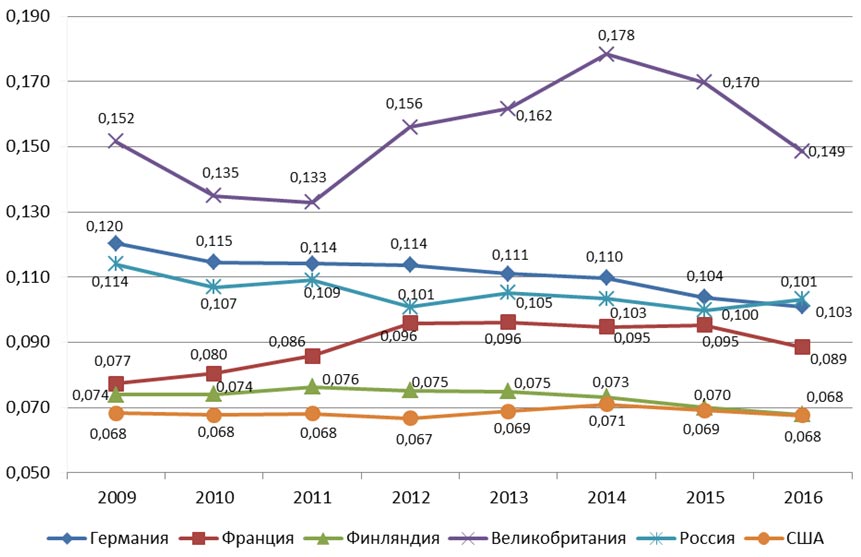

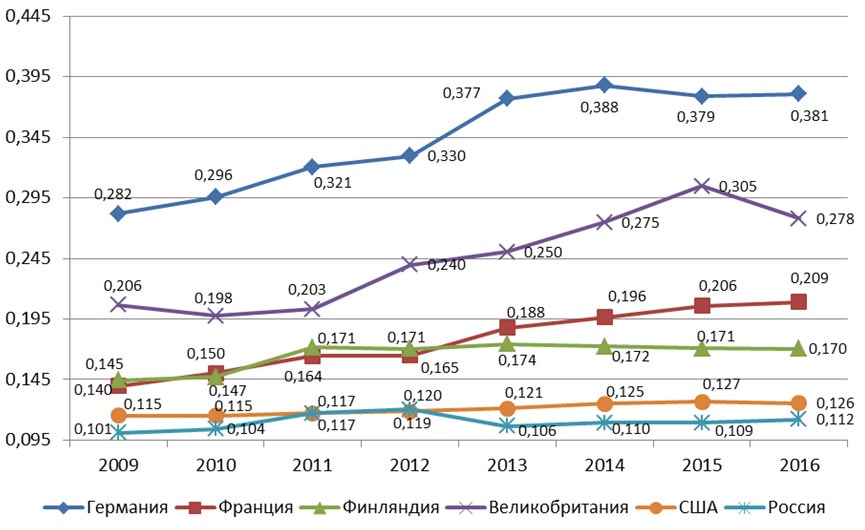

Цены на электрическую энергию в Российской Федерации в сравнении с зарубежными странами

Хотя фактические цены на электроэнергию для промышленности и населения в России ниже, чем во многих представительных странах (напр., в Корее, Франции, Польше, Финляндии, Бразилии, Италии, Германии и др.), при переходе к расчету цен по ППС картина существенно меняется.

Рассчитанные по ППС цены электроэнергии для населения в России сопоставимы с США, а для промышленности – выше, чем в США, Финляндии, Франции и сопоставимы с Германией (рис. 13 и 14). Это происходит из-за масштабного перекрестного субсидирования цен для населения за счет промышленности и прочих потребителей электроэнергии.

Цена на электроэнергию для промышленных потребителей в РФ (по ППС) превышает соответствующие цены в США, Финляндии и Франции. В 2016 г. даже цена в Германии сложилась ниже, чем в России. Устойчиво выше складываются цены в Великобритании.

Источник: OECD

Рис. 13. Цены для промышленных потребителей по ППС в 2009-2016 гг., долл. США/кВт∙ч

Цена на электроэнергию для населения в РФ (по ППС) складывается ниже, чем в других странах. В 2011-2012 гг. цена в России сравнялась с ценой в США, но затем из-за девальвации рубля последовало ее снижение.

Источник: OECD

Рис. 14. Цены для населения по ППС в 2009-2016 гг., цент США/кВт∙ч

Несмотря на многолетние усилия, не решен и обостряется вопрос перекрестного субсидирования. Первое и главное препятствие – это перекрестное субсидирование, которое вызвано внешними по отношению к электроэнергетике факторами – желанием государства решать за счет электроэнергетики задачи поддержки отдельных групп потребителей, стимулирования развития отдельных регионов.

Масштабная социальная поддержка населения за счет сдерживания тарифов сделала нашу страну единственной страной из стран с развитой энергетической инфраструктурой, где тарифы для населения ниже, чем электроэнергия стоит для промышленных и коммерческих потребителей. Три-четыре года назад размер перекрестки составлял 250 млрд. руб., а сейчас – около 400 млрд. руб.

Ситуация усугубилась после введения субсидируемых сниженных энерготарифов для поддержки потребителей Дальнего Востока за счет увеличения тарифной нагрузки на потребителей Европейской части страны и Сибири. Данная мера нацелена на стимулирование развития дальневосточных потребителей. Однако вопрос ее эффективности требует изучения.

Из-за масштабного перекрестного субсидирования не менее половины производимой электроэнергии продается не по рыночным ценам, а по регулируемым тарифам. Масштабная и нарастающая перекрестка искажает все отношения внутри энергетических рынков, в сетевых тарифах, не дает развиваться конкуренции, «сбивает прицел» инвестиционных стимулов для потенциальных инвесторов в объекты электроэнергетики.

Долгосрочные вызовы и возможности для дальнейшего реформирования российской электроэнергетики

Новый технологический уклад

Развитые страны стоят на пороге существенной трансформации своих электроэнергетических систем с переходом к следующему технологическому укладу в энергоснабжении — к интеллектуальной энергетической системе на основе сетецентричных инновационных технологий (Grid Edge Technologies).

Три важнейших тренда технологических изменений, реализуемых в совокупности, существенно меняют в перспективе «правила игры» и парадигму развития энергетики:

- расширение сферы электрификации (транспорт, теплоснабжение и др.);

- децентрализация, стимулируемая значительным снижением стоимости использования распределенных энергетических ресурсов (РЭР);

- цифровизация как сетевых технологий, так и технологий на стороне потребителей (включая Интернет вещей).

В условиях новой энергетики:

- стираются традиционные границы между производителями энергии, распределительными сетевыми компаниями и потребителями энергии с усложнением их взаимодействия и технологии управления единой энергосистемой;

- растет количество активных потребителей, гибко меняющих режимы потребления и самостоятельно определяющих условия своего энергоснабжения (в т.ч. требования к надежности и качеству, выбор источников энергоснабжения), и потребителей-производителей (prosumers) энергии, продающих избытки энергии в общую сеть;

- значительно расширяется использование экономически эффективных распределенных энергетических ресурсов (РЭР). Приближение производства энергии к потреблению снижает затраты на транспорт энергии и потери в сетях. Когенерация и тригенерация значительно повышают эффективность использования топлива;

- кардинально меняется роль и принципы построения распределительных систем, которые приобретают черты системообразующего электросетевого комплекса для обеспечения активного спроса (концепции микроэнергосистем и микрогридов). Создаются платформы для интеграции и торговли РЭР;

- происходит интеграция систем электро-,тепло-, газо-, хладоснабжения в единую энергетическую метасистему, базирующуюся на инновационных технологиях и интеллектуализации.

Риски консервации старого технологического уклада в российской электроэнергетике

Отказ от инновационного развития энергетики и сохранение традиционного уклада в энергоснабжении:

- «законсервирует» технологическую структуру энергетики России, увеличит масштабы технологического отставания и снизит конкурентоспособность ее экономики в долгосрочной перспективе;

- «стихийное» и нескоординированное развитие РЭР (включая массовый переход потребителей к собственным (распределенным) генерирующим источникам из-за диспропорций и проблем существующей системы централизованного электроснабжения) создаст большой риск потери ценности активов существующей электроэнергетики, снижения ее доходов и надежности работы.

Перспективная модель рынка электроэнергии

Поскольку основные технологические трансформации и изменения рыночных механизмов ожидаются на уровне распределительных сетей и розничных рынков, дальнейшие шаги и перспективы развития модели рынка электроэнергии в России будут связаны прежде всего с разработкой перспективной модели розничного рынка электроэнергии и ее интеграцией с моделью оптового рынка электроэнергии, трансформированной с учетом новых условий.

Задача создания такой модели розничного рынка была поставлена в 2016 г. Правительством РФ, которое поручило разработать «предложения по перспективной модели розничного рынка электроэнергии с применением интеллектуальных распределительных сетей, объектов распределенной генерации, в т.ч. объектов ВИЭ, накопителей э/э, потребителей с собственной генерацией и потребителей с управляемой нагрузкой».

Представляется, что важнейшими целями перспективной модели розничного рынка электроэнергии должны стать:

- Создание экономических условий и новых рыночных механизмов для:

- активного вовлечения потребителей в работу энергетических рынков;

- сбалансированного развития и экономически эффективной интеграции распределенных энергетических ресурсов в «большую» энергосистему.

- Интеграция технологических (электро-, тепло-, газо-, хладоснабжения) и инфраструктурных систем (информационных, телекоммуникационных и др.), в том числе переход к интегрированному планированию развития смежных инфраструктур в регионах России.

Возможный сценарий перехода к перспективной модели розничного рынка с высокой долей использования РЭР представлен на рис. 15.

Рис. 15. Переход к розничным рынкам с высокой долей использования РЭР

Переход к такой перспективной модели розничного рынка потребует не только проектирования новых рыночных механизмов, но и перехода к новой модели ценообразования на сетевые услуги.

Особенностью сегодняшней модели розничного рынка электроэнергии является использование котлового тарифообразования в сетях.

Модель котлового тарифообразования не обеспечивает прозрачное распределение затрат, не позволяет приблизить размер платы за услуги по передаче электроэнергии к реальным затратам на передачу. Удаленный потребитель, находящийся на конце длинной линии, и потребитель рядом с электростанцией имеют один и тот же тариф. По сути, в «котле» скрыта вся региональная «перекрестка», которую договорились (неявно, по умолчанию!) «перекресткой» не считать. В такой модели невозможно оценить локализованную чистую выгоду использования небольших (но эффективных по затратам производства) генерирующих установок, работающих на уровне распределительных сетей, и организовать их равноправную конкуренцию с крупными оптовыми источниками генерации на локальных рынках электроэнергии.